文 | 金融街老李

如果我们从长线角度看万事万物,很多疑惑都可迎刃而解,巴菲特减持比亚迪便是如此。

8月底,巴菲特在一周内连续两次减持比亚迪,市场给予了多样化解读,很多朋友认为遭遇巴菲特减持后的比亚迪市值可能一蹶不振。然而,巴菲特减持后的比亚迪,没有迎来大跌,在遭受大市场的震荡后,在本周反而迎来了上涨。

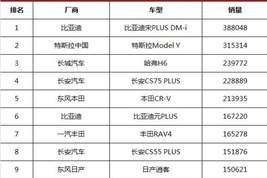

比亚迪日K线图

7月份市场传出巴菲特减持的时候,二级市场便有人说比亚迪市值会回落到5000亿,但到今天为止,比亚迪依旧停留在8000亿的水平,超乎大家预料。今天老李和朋友们一起聊聊,巴菲特为何减持比亚迪?为何股神减持其市值依旧坚挺?减持背后为何争夺市值定价权?

股神为何减持比亚迪?

股神为何减持比亚迪?

聊比亚迪近期的市值表现之前,我们先说说巴菲特减持比亚迪这事儿。虽然巴菲特是不少中国投资者的偶像,但其和中国公司的故事并不多,

大家熟知的是比亚迪和中国石油,一个代表了新能源,一个代表了旧能源。

巴菲特本次减持比亚迪与当年减持中国石油如出一辙,我们先从时间线来看巴菲特减持比亚迪的过程:

7月初,市场一直有巴菲特将所持比亚迪股份托管到花旗银行的传言。

7月11日,港交所CCASS(中央结算系统)显示,比亚迪在花旗银行托管户持仓跃升至35.39%,巴菲特的占比有多少,没有准确信息。同一天,比亚迪在A股发布了2022年中报预告。

8月24日,巴菲特团队减持比亚迪股份,持股规模从2.25亿股(原7.73%的第四大股东)降至2.19亿股。

8月29日,比亚迪发布了2022年中报,中报超预期,但此时外围市场和新能源车景气度都不好,比亚迪市值表现不佳。

9月2日,港交所披露巴菲特团队在9月1日继续减持比亚迪股份。

老李和大家分享下信息源,大家在A股看到的信息相对即时,但H股有其特殊的披露规定,比如港交所规定只有增减持股票横跨某个整数百分比时,才需要对外披露。

简单理解,当大股东的持股量由7.1%降至6.9%的时候,市场是需要披露的,而从6.9%降至6.1%的时候,则可以选择不披露,所以大家看到的巴菲特减持比亚迪的信息是滞后的。

一句话总结,相较2008年最初买入持有的2.25亿股,巴菲特累计减持1786万股,仍持有比亚迪2.0714亿股。虽然市场上声音很响亮,但股神减持的份额不到其股份的10%。

很多朋友讨论巴菲特为何减持比亚迪,其实除了巴菲特团队,没有人能知道真实原因,即便是巴菲特自己讲的话,那也得分“场合”。

到目前为止,认可度较高的一个答案是,从回报率来看,此时“试探性”减持比亚迪是对其最有利的行为。

面对比亚迪的财报,

中国投资人和美国投资人是有分歧的,中国投资人会看到在碳中和趋势下比亚迪所代表的“新能源”空间,会看到财报里展现的“成长性”。

海外投资者的看法与我们不同,巴菲特对能源、消费和制造业一直“情有独钟”,这些行业“成长”不重要,“价值”更重要。比亚迪中报的隐性财务指标确实不出色,流动比率和速动比率都在环比下降……

任何股票不可能一直涨,更不可能一直大涨,比亚迪近两年大涨后,势必迎来时间换空间的震荡阶段。

对持有了14年的巴菲特来说,时间换空间意味着14年长期收益率的均值回归,减持在情理之中,而对大部分中国投资者来说,大家持股还不超过4年,不及其一个尾巴,也谈不上均值回归。

你减你的,我增我的

你减你的,我增我的

7月份市场传言巴菲特减持的时候,有研究员说,B(二级市场对比亚迪的隐晦称谓)家市值肯定奔5000亿去了,然而现实是,比亚迪在小幅回撤后一路反转回到了8000亿。

电视剧《少帅》中,张作霖有句名言,江湖是什么?江湖不是打打杀杀,江湖是人情世故,能应付就已经不错,懂全了是不可能。

老李觉得金融市场也是一样,

股市是什么?股市不是一家独享,股市是你方唱罢我登场,你减你的,我增我的,想鱼虾通吃那是不可能的。

虽然巴菲特连续减持比亚迪,引发了比亚迪股价的回撤,但国内还是有不少人趁机买入,很多券商也给出了“增持”的评级,大家要对内资券商的评级下调一个等级操作,国内的券商说增持,大家持有就好。

巴菲特的投资理念一直被全球投资者奉为圭臬,但到底有多少人在通过巴菲特的投资理念盈利,我们不得而知。至少老李本人和身边朋友很少能通过巴菲特价值投资的方式盈利。

原因是在全球股市,美股有美股的打法,港股有港股的打法,A股有A股的玩法,对投资者来说,巴菲特大佬有大佬的打法,公募基金有公募基金的打法,外资有外资的打法,游资有游资的打法,散户有散户的打法。总结起来就是,

每个市场各有特点,每个投资个体各有局限性。

巴菲特和中国投资者的差别在哪里?老李认为大家研究水平是一样的,差异在于决策,因为站位不同影响了决策差异。

投资的本质是研究,中国投资者在中国这片土地上研究,其实海外投资者也在这片土地上研究,他们会搭建中国团队,吸纳本土的人才,也会做本土的研究,这些都没差别。

面对大趋势,大家的观点差异不大,老李合伙人当年经历了巴菲特减持中国石油,从2003年开始,巴菲特从每股1.6港元起买入中国石油H股,并成为第二大股东,四年后以大约10-12港元的价格分批减持,复合年化收益率超过了60%,此后的中国石油H股经历了2008年金融危机大跌,经历了09-12年的反弹,最终还是走向了旧能源的没落。

与此同时,巴菲特投资了比亚迪,完成了从“旧能源”到“新能源”的切换。

同样面对“旧能源”到“新能源”的切换,中国投资者并未跟进,老李合伙人说,其实在2009年的时候,中国的投资者也都看到了“新能源”是未来,但是大家都觉得太早,那时候,从发电端(光伏)到输电端(智能电网),从储电端(储能)到用电端(新能源车),都看不到中国优秀企业,甚至在整条赛道上都看不到中国企业的优势,很明显短期内是赚不到钱的。

大家的研究水平是差不多的,但因为站位不同,大家会对同一个行业、同一家企业有不同的决策。巴菲特团队的风格是稳健保守,其投资体系青睐于消费和能源,且能做到超过10年的长期投资,所以会在2008年投资比亚迪,但是中国企业做不到。

反过头来讲,论A股投资,他们未必有本土基金做得好;论题材炒作,他们未必有中国游资业绩好;再苛刻一点,巴菲特的选择也不是全对,股神喜欢银行股,可大家又有多少人买银行股赚了钱?

市值背后的金融定价权

市值背后的金融定价权

关于金融定价权这个话题大家谈的比较少,很多朋友问,巴菲特减持比亚迪和金融定价权有何关系?

老李认为,从公司到行业再到国家,本质上是一个递进关系,同一个行为,放在小个体和大集体之间,往往会有较大的差异。

如果一个小家庭一直不消费,那可以存到钱,如果所有的家庭都不消费,国家的经济会衰退。

如果一个小家庭减持了比亚迪,那可以套现离场,如果所有的家庭都减持了比亚迪,那么比亚迪会陷入危机,进而中国新能源产业会陷入危机。

如果一个区域不发展新能源产业,那么此消彼长,旧能源便会抬头,在区域较量中处于下风。

全球地域之间的较量往往是金融和产业的较量,而产业的发展又离不开金融,谁有市值定价权,谁就能引领产业的发展。

试想一下,一家中国新能源领域的龙头公司被外资大量套现,在流动性相对匮乏的香港股市,其对企业和行业的资金面的冲击无疑是巨大的,更有甚者,会影响大家对一个全新产业的信心,本质上说,比亚迪减持是一场新旧能源信心的对决。

多年来,在全球能源股和科技股上,中国投资者没有定价权。由于没有龙头公司,中国配套公司只能跟着“苹果”“特斯拉”等企业走,“苹果产业链”“特斯拉产业链”就此形成,中国基金也许在这个产业链赚得盆满钵满,但庄家还是在海外。

近些年来,我们创造了较多的产业升级赛道,比如新能源、智能制造、创新药、中国芯等,这些公司在创业板和科创板拥有得天独厚的优势。在这片“沃土”上,中国投资者拥有绝对的定价权,在这片“沃土”上,诞生了宁德时代等一批能走向海外的公司。新能源作为众多产业中战略定位最重要、市场竞争力最强的板块,是中国投资者与海外争夺定价权的一个重要突破口,从这个层面看,大家对比亚迪无需有过多担心。

新能源车的下跌大家有目共睹,虽然巴菲特减持对市场有一定影响,但近期的利空主要还是因为大家对新能源车板块明年的需求存在疑问导致的。很多人认为8月中下旬开始新能源车会进入旺季,但上周(8月29日- 9月04日)的新能源销量周报并不理想,虽然同比很好看,但环比确实难看,甚至出现了负增长;从远期看,由于经济下行和补贴取消,明年新能源车的增量有多少,市场分歧很大。

老李的想法是,只要A股的成长风格和价值风格不切换,新能源车始终是新能源大板块中比较有竞争力的细分领域,资金会在储能、光伏、风电乃至新能源车之间不断流动,如果过于在意短期的波动可能会错过长期的机会,因为大佬的减持不会对我们产生决定性影响。

恭喜你,领取到一张面值 0 元的优惠券

只有购买全集内容 0.00 元,才可抵扣使用。

有效期截止于:2020-12-12 23:59

是否立即使用?

比亚迪日K线图

比亚迪日K线图